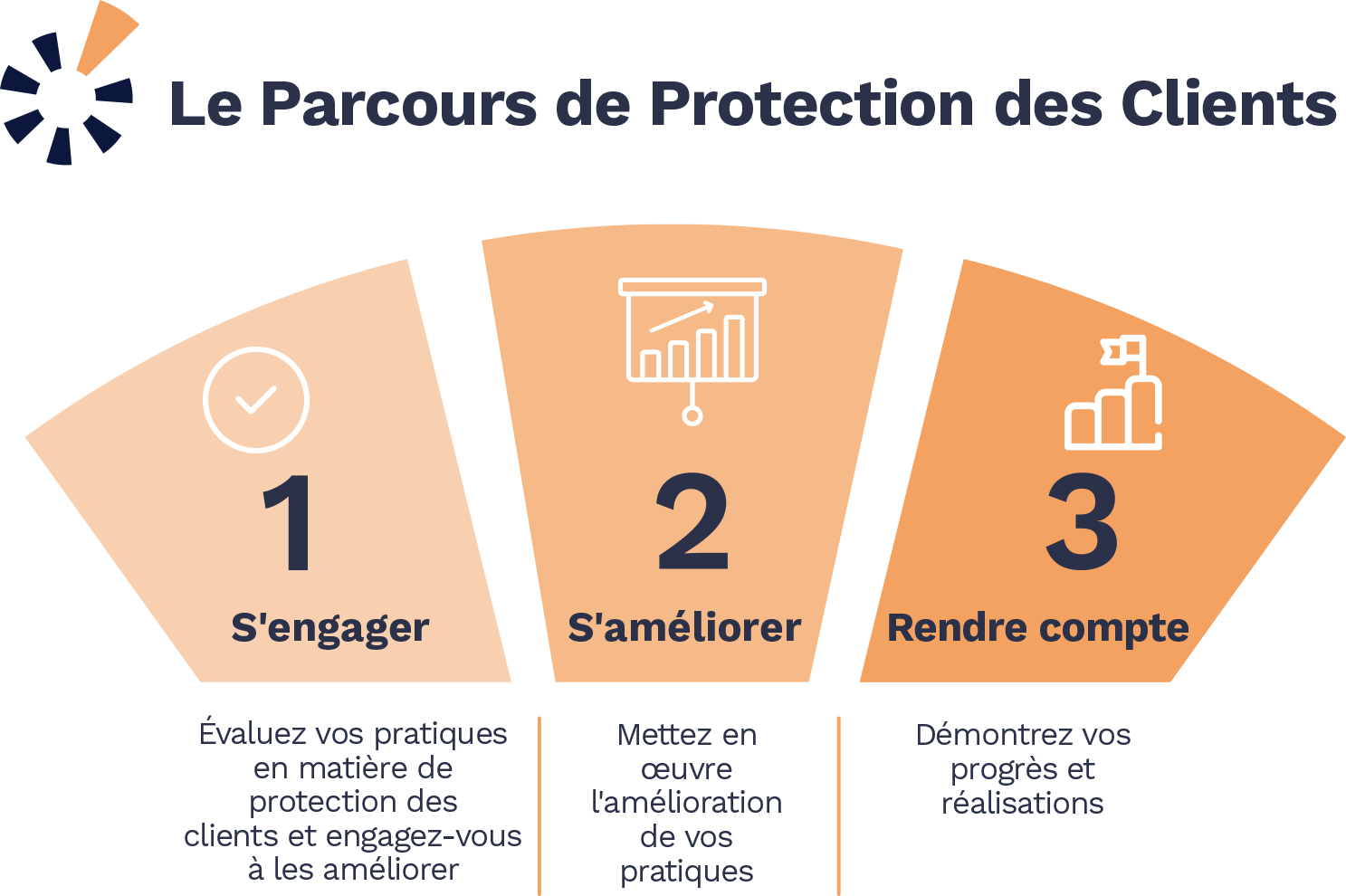

Réaliser la protection des clients, pas à pas.

Le parcours de protection des clients comprend trois étapes qui aident les institutions financières à mettre en œuvre un modèle d'entreprise centré sur le client. Il n'y a pas de calendrier préétabli pour avancer dans le parcours : vous évoluez à votre rythme. Cerise+SPTF fournit la feuille de route et travaille en permanence au développement et à l'amélioration des outils qui peuvent vous aider tout au long du parcours.

Étape 1 : S'engager

Soumettez ce formulaire d'inscription pour formaliser votre engagement à mettre en œuvre la protection des clients et être répertorié publiquement ici en tant qu'institution engagée. Le formulaire vous guide pour signer notre déclaration d'engagement et soumettre une évaluation de la protection des clients.

Toutes les institutions financières sont invitées à s'inscrire au parcours de protection des clients, quel que soit leur modèle, leur taille, leur maturité, leur statut ou leur pays.

Le formulaire d'inscription au parcours de protection des clients vous demandera d'accepter cette déclaration :

"Notre organisation a pris connaissance des Normes de Protection des clientset nous nous engageons à les utiliser pour améliorer nos pratiques progressivement."

Le formulaire d'inscription au parcours de protection des clients exige que vous téléchargiez une évaluation récente de la protection des clients (datant de moins de deux (2) ans) ou que vous engagiez à en soumettre une dans les six prochains mois.

Nous acceptons les évaluations suivantes :

Outils SPI en ligne:

- L'évaluation du Code de Conduite (Cambodge, Inde, UE)

- L'évaluation sociale

- DFS Standards Evaluation Tool

- La certification de Protection des Clients (effectuée au cours des trois dernières années)

Notez : Les documents soumis doivent rester à jour pour qu'une organisation soit considérée comme formellement engagée. Après votre première inscription, lorsque votre évaluation la plus récente atteint 2 ans (3 ans pour les certifications), Cerise+SPTF vous demandera une évaluation actualisée. Si aucune évaluation n'est fournie dans un délai d'un an, vous serez marqué "Inactif" dans Liste des institutions engagées.

Les documents soumis à Cerise+SPTF sont utilisés uniquement à des fins de vérification et ne sont pas communiqués à des tiers. Toutefois, les parties intéressées qui remarquent votre institution sur notre liste publique d'institutions engagées peuvent vous contacter directement pour demander à consulter vos documents.

Étape 2 : S'améliorer

Sur la base de votre évaluation, identifiez les lacunes de vos pratiques en matière de protection des clients et préparez un plan d'action. Puis, améliorez constamment vos pratiques en utilisant les ressources de Cerise+SPTF pour en soutenir la mise en œuvre.

Utilisez cet arbre de décision simplifié pour aider votre institution à déterminer comment passer à cette étape.

Si elle n'a pas encore été réalisée, procédez à une évaluation complète of your practices and policies.

Étudiez les résultats de votre évaluation avec un esprit honnête et ouvert, et sans les surestimer. Ils sont principalement destinés à indiquer les points à améliorer.

Ensuite, élaborez votre plan d'action pour combler les véritables lacunes de vos pratiques en matière de protection des clients. C'est la seule façon de mieux servir les clients.

Une fois que vous avez élaboré un plan d'action sur la base des résultats de votre évaluation, utilisez ces ressources gratuites fournies par Cerise+SPTF pour vous aider dans votre démarche d'amélioration :

- Obtenez des conseils pratiques et concret pour évaluer et améliorer chaque aspect de la protection des clients grâce au Guide GPSE (cf les dimensions 3, 4 et 6, ainsi que 2.A.3, 2.B.2 et 5.C)

- Demandez le cofinancement de vos projets d'amélioration par le biais de nos Facilités pour la Finance Inclusive Responsable (RIFF)

- Regardez les webinaires Série de mise en œuvre de la Protection des Clients mis à disposition

- Obtenez un soutien externe et objectif de la part d'un expert qualifié de notre réseau des Professionnels de la GPSE

Étape 3: Rendre compte

Ayez la validation par un tiers de vos pratiques de protection des clients, faite par une agence externe ou un consultant indépendant.

Third party validation is an important step that FSPs can take to demonstrate their commitment to compliance and accountability to the CP standards, so that they can serve their customers better.

Notez : Cerise+SPTF does not conduct validations, nor issue certificates, nor does it recommend, endorse or make any representations regarding third-parties. For more information, please see La Validation par un tiers.

A third-party validation is the independent and impartial evaluation of client protection systems and practices of a financial service provider, ideally measured against compliance with l'outil “CP Full” de Cerise+SPTF.

While a financial service provider may have gone through a self-assessment or an accompanied self-assessment in Step 2, and worked on its gaps, a third-party validation will bring an objective and expert opinion of the organization’s compliance with the Client Protection Standards. The output of a third-party validation is a thorough report which documents the provider’s achievements and the remaining gaps and which can be shared with stakeholders.

There are 2 ways of getting a third-party validation.

- CP certification conducted by a company with an independent certification committee or

- Third party validation conducted by a team of two individuals with at least one CP qualified auditor.

Both are conducted by qualified experts, who are independent of the organization being assessed, ensuring impartiality and thorough analysis.

Both serve the objective of demonstrating your performance and compliance with the Cerise+SPTF client protection standards.

The key difference is that a Certification involves the additional step of discussion and decision by an independent certification committee, usually leading to a formal recognition in the form of a certificate.

Determining which third-party validation to pursue depends on various factors that the FSP should consider, such as :

- the specific goal sought

- the level of credibility and recognition required

- the available budget compared with the expected comprehensiveness of the analysis

- the expectations and preferences of stakeholders such as clients, investors, regulators, and partners.

Cerise+SPTF recommends that the selection of third-parties be undertaken carefully, with attention to the proposed providers’ reputation and their specific expertise in client protection. To help stakeholders in their selection process, we have established recommended Guidelines for third-party validations.

Cerise+SPTF recommends that the selection of third-parties be undertaken carefully, with attention to the proposed providers’ reputation and their specific expertise in client protection. To help stakeholders in their selection process, we have established recommended Guidelines for third-party validations.

The Cerise+SPTF Client Protection framework consists of the assessment of Essential Practices, set out in a structured list of indicators and details described in the Client Protection Standards, using the Client Protection Assessment Tool – CP Full (available on SPI Online).

The process should involve gathering evidence on-site, and triangulating information found in Paper (policies, manuals, circulars, trainings..), People (interviews with Board members, management, staff and clients), Practice (field observation, client interviews, implementation of policies).

The Client Protection framework has subsets of minimum requirements.

- Indicateurs du niveau 'Entrée' (n=33) : Ces indicateurs traitent de la pratique par rapport à la politique, ainsi que des principales préoccupations du secteur, selon les 8 Normes.

- Progress-level indicators (n=21): These indicators are more rigorous requirements to demonstrate progress towards advanced practices.

- Indicateurs du niveau 'Avancé' (n=24) : Ces indicateurs confirment que les pratiques sont conformes aux politiques et aux processus, et atténuent les risques les plus importants pour les clients.

And all the other indicators that complement the Standards, reaching a total of 128 scored elements.

The final score shows the percentage of compliant indicators in relation to the total number of indicators. The FSP is considered compliant if all parts of the indicator are fulfilled or implemented to the letter, with relevant evidence and justification. All indicators individually weigh the same in the final score. Indicators that are not applicable to the organization should be removed from all calculations and scoring.

Votre parcours ne s'arrête pas là !

- Vous souhaitez rester informé des derniers développements, ressources, webinaires et conférences → restez informé grâce à notre lettre d'information et notre blog SPI en ligne.

- Votre institution évolue et recrute → tenez votre personnel informé avec le Parcours e-learning [lien] et les Séries sur la mise en œuvre de la protection des clients.

- Votre institution évolue vers plus d' opérations numériques → vérifier les développements les plus récents sur le site groupe de travail sur les Normes Financières Numériques.

- Vous voulez vous engager dans la Gestion de la Performance Sociale et Environnementale →découvrez des Normes Universelles de Gestion de la Performance Sociale et Environnementale et effectuez un audit SPI.

- Vous êtes intéressé par le suivi des résultats de vos clients → consultez les travaux les plus récents du groupe de travail sur la mesure des résultats.

- Vous appréciez ce que nous faisons et vous souhaitez nous soutenir → devenez membre.

Vous êtes déjà certifié et vous souhaitez savoir quelle est la prochaine étape?

Votre parcours ne s'arrête pas là !

- Vous souhaitez rester informé des dernières nouveautés, des ressources, des webinaires et des conférences → restez informé grâce à notre lettre d'information et notre blog SPI en ligne.

- Votre institution évolue et recrute → Gardez votre personnel informé avec les séries sur la mise en œuvre de la protection des clients.

- Votre institution évolue vers plus d' opérations numériques → consultez les dernières avancées du groupe de travail sur les Normes Financières Numériques.

- Vous voulez vous engager dans la gestion de la performance sociale et environnementale →découvrez des Normes Universelles de Gestion de la Performance Sociale et Environnementale et effectuez un audit SPI.

- Vous êtes intéressé par le suivi des résultats de vos clients → consultez les travaux les plus récents du groupe de travail sur la mesure des résultats.

- Vous appréciez ce que nous faisons et vous souhaitez nous soutenir → devenez membre.

As you journey along the Client Protection Pathway, please remember:

- There are no deadlines. Cerise+SPTF provides the roadmap and the resources; you do as you wish, working at your own pace.

- All financial institutions are welcome to join, regardless of size, maturity, status, or country.

- All Cerise+SPTF tools are free of charge.